Accueil > Actualités > Différents types de SCPI

- Date de publication :

Les différents types de SCPI

L’acquisition de parts de SCPI – Société Civile de Placement Immobilier – permet à un investisseur de faire un placement proche de celui de la « pierre », et d’obtenir ainsi des revenus liés à la détention d’un patrimoine immobilier ou de faire un investissement défiscalisant permettant ainsi d’abaisser l’imposition. Le choix entre des SCPI de rendement, SCPI fiscales ou encore de SCPI de plus-values est possible et elles répondent chacune à des besoins différents du souscripteur.

SCPI de rendement

Les SCPI dites « de rendement » détiennent un patrimoine essentiellement composé d’immeubles à usage commercial (bureaux, entrepôts, boutiques, résidences services etc.). Ce type d’actifs offre généralement un rendement plus élevé que celui obtenu grâce à l’immobilier d’habitation. Les sociétés de gestion ont pour objectif principal la distribution des revenus. Ces revenus augmentent dans le temps du fait de l’indexation des loyers. L’investissement dans des SCPI de rendement est préconisé pour les contribuables qui sont faiblement imposés et la durée d’investissement se situe entre 8 et 15 ans. La mutualisation des risques locatifs (le patrimoine de la SCPI est très diversifié : nombreux immeubles et locataires) permet d’assurer une régularité de ces versements et d’éviter les aléas liés à la défaillance d’un seul locataire, sans souci de gestion car tout est administré par le gestionnaire.

Les parts de SCPI de rendement peuvent être acquises dans le cadre fiscal avantageux de l’assurance vie ou du contrat de capitalisation pour ceux qui préfèrent que les dividendes soient réinvestis, sans être soumis à la fiscalité des revenus fonciers.

Exemple : Un investisseur dont la TMI est de 30%, dispose d’un capital de 200 000 € à investir en SPCI dont le rendement est de 5% net de frais de gestion. Les frais de souscription sont de 10% (imputés à la sortie). La SCPI a une durée de vie de 15 ans.

♦ Revenus générés par les parts de SCPI : 10 000€

♦ Impôt généré par le revenu des parts (30%) : 3 000€

♦ Prélèvements sociaux générés par les parts de SCPI (17.2%) : 1 720€

◊ Gain de revenu net annuel : 5 380€

SCPI fiscales

Les SCPI dites « fiscales » détiennent un patrimoine essentiellement composé d’immeubles à usage d’habitation. Elles n’ont pas pour but de générer des loyers importants mais permettent aux investisseurs, comme leur nom l’indique, de bénéficier de certains avantages fiscaux afin d’encourager l’investissement dans l’immobilier d’habitation à usage locatif. L’investissement dans des SCPI fiscales est préconisé pour les contribuables qui sont fortement imposés car l’objectif de ces produits est de limiter son imposition :

- Soit directement par une réduction de l’impôt : à travers des dispositifs tels que la loi Pinel ou la loi Malraux ;

- Soit par une baisse du revenu imposable : à travers les SCPI de déficit foncier ou encore le régime spécifique des Monuments Historiques.

Sauf exception, les SCPI fiscales délivrent un coupon moins élevé que les SCPI de rendement, mais la performance globale nette de l’investissement est boostée par les avantages fiscaux, selon le dispositif choisi et la situation personnelle du contribuable.

La liquidité des parts de SCPI fiscales, c’est-à-dire la possibilité d’acheter ou vendre ses parts facilement, est faible car l’avantage fiscal ne bénéficie en principe qu’au primo-acquéreur. La SCPI ne garantit pas la vente de parts et pour récupérer son capital, l’investisseur doit souvent attendre que la société vende le patrimoine immobilier (risque de perte en capital) et qu’elle soit dissoute.

Déficit foncier

Les SCPI dites « déficit foncier » acquièrent des biens nécessitant de lourds travaux de rénovation (réparation, entretien ou amélioration) en vue d’une mise en location. Les investisseurs peuvent ainsi déduire ces charges de leurs revenus fonciers et, à hauteur de 10 700 €, de leurs revenus globaux, sans que ces charges n’entrent dans le calcul lié au plafonnement des niches fiscales. Le déficit foncier non imputé sur les revenus fonciers est reportable sur les 10 années suivantes et si le revenu global est inférieur à 10 700 €, le déficit non imputé est reportable sur les 6 années suivantes.

Cette diminution de revenus entraine une baisse de l’impôt sur le revenu et des prélèvements sociaux et est à prendre en compte, le cas échéant, dans le calcul du plafonnement de l’IFI.

L’investissement dans des SCPI de déficit foncier est préconisé pour les contribuables qui sont fortement imposés (TMI 41% ou 45%), ou qui perçoivent déjà des revenus fonciers.

A terme, soit dès que les travaux seront effectués, ils percevront des revenus réguliers issus des loyers.5

Remarques

- Le plafonnement des niches fiscales indique le montant maximal des avantages fiscaux dont le foyer fiscal peut bénéficier chaque année. Il est le même pour tous les contribuables (seul ou en couple, avec ou sans personne à charge).

- Le plafonnement de l’IFI permet aux contribuables résidents fiscaux français d’éviter de payer un total d’impôt (IR + IFI + PFU + PS…) supérieur à 75 % de leurs revenus perçus en France et à l’étranger de l’année N-1.

- Pour imputer le déficit foncier au revenu, il est obligatoire d’opter pour le régime réel (pas de régime micro-foncier).

- En cas d’imputation sur le revenu global, il est nécessaire de conserver l’intégralité de ses parts jusqu’au 31 décembre de la troisième année qui suit l’imputation.

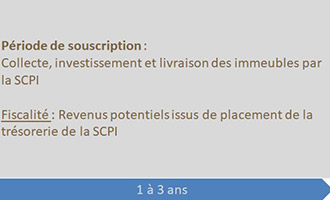

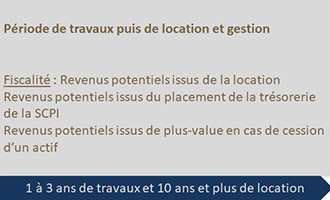

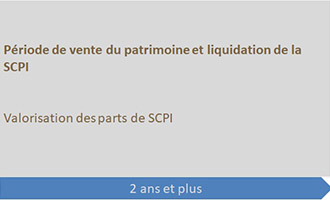

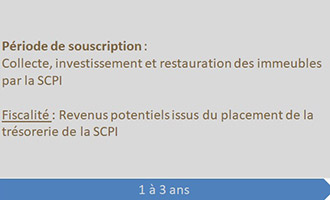

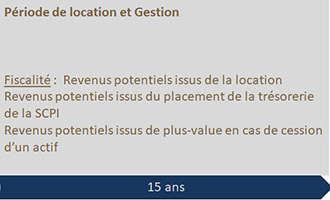

Cycle de vie de la SCPI Déficit foncier :

Exemple : Un investisseur dispose d’un patrimoine locatif lui générant 30 000€ de revenus fonciers, par an. Sa TMI est de 41%. Il dispose d’un capital de 100 000 € à investir en SPCI de déficit foncier dont le rendement est de 2.5% net de frais de gestion. Les frais de souscription sont de 10%. La quote-part affectée aux travaux est de 50%. Ces travaux s’étalent sur 2 ans (1 appel de fonds par an). La durée de vie de la SCPI est 16 ans.

Les 2 premières années, le contribuable peut imputer le déficit foncier généré par les parts de SCPI et n’a pas de revenus issus de le SCPI:

♦ Recette patrimoine locatif : 30 000€

♦ Charges diverses du patrimoine locatif : 6 000€

♦ Résultat : 24 000€

♦ Déficit foncier : 25 000€

♦ Revenus SCPI : 0€

♦ Imputation sur le Revenu Foncier : 24 000€

♦ Imputation sur le Revenu Global : 1 000€

♦ IR gagné par l’opération (41%) *: 10 250€

♦ Prélèvements sociaux gagnés par l’opération (17.2%) : 4 128€

◊ Gain en trésorerie net annuel : 14 378€

* si pas de changement de tranche fiscale

Puis, de la troisième année à la seizième année, le contribuable n’a plus de le déficit foncier à imputer généré par l’opération mais celle-ci génère des revenus annuels :

♦ Recette patrimoine locatif : 30 000€

♦ Charges diverses du patrimoine locatif : 6 000€

♦ Résultat : 24 000€

♦ Déficit foncier : 0€

♦ Revenus SCPI : 2 500€

♦ Imputation sur le Revenu Foncier : 0€

♦ Imputation sur le Revenu Global : 0€

♦ IR généré par l’opération (41%) *: 1 025€

♦ Prélèvements sociaux générés par l’opération (17.2%) : 430€

◊ Gain de revenu net annuel : 1 045€

* si pas de changement de tranche fiscale

Résultat de l’opération :

- Economie d’impôt sur le revenu : 20 500€

- Economie de prélèvements sociaux : 8 256€

Soit 28 756€ d’économie fiscale sur les 2 premières années.

Remarque : L’imputation sur le revenu global ayant été réalisée, les parts de SCPI doivent être conservées jusqu’au 31/12 de la quatrième année.

Pinel

Les SCPI dites « Pinel » détiennent un patrimoine immobilier composé uniquement d’immeubles éligibles au dispositif Pinel(*) (logements neufs ou rénové) permettant à l’investisseur primo-accédant de bénéficier, en plus de leur quote-part de loyers, de réduction d’impôt. En contrepartie, le contribuable s’engage à conserver la totalité de ses parts pendant toute la durée de l’engagement de location pris par la société.

(*)Pour plus d’information sur le dispositif Pinel : https://www.pca-patrimoine.fr/defiscalisation-pinel/

L’investissement dans des SCPI de déficit foncier est préconisé pour les contribuables dont le domicile fiscal est en France et dont l’impôt sur le revenu (issu du barème progressif) est suffisamment élevé pour y imputer la réduction fiscale.

Remarque : l’investissement en part de SCPI Pinel est possible en direct ou par l’intermédiaire d’une société non soumise à l’impôt sur les sociétés, et les parts doivent être investies en pleine propriété.

Chaque contribuable bénéficie d’une réduction d’impôt ayant pour assiette le montant de souscription de son investissement dans la limite de 300 000€ par an et par foyer fiscal. Cette réduction d’impôt est soumise au plafonnement des niches fiscales et n’est pas reportable sur les années suivantes.

Rappel sur le plafonnement des niches fiscales

Le contribuable doit être vigilant sur le montant des avantages fiscaux dont il bénéficie (crédit d’impôt pour aide à domicile, souscription de parts de FIP, FCPI…). Depuis 2009, les avantages fiscaux obtenus par crédit ou réduction d’impôt ne peuvent pas dépasser 10 000 € par an.

Le taux de réduction dépend de la durée de l’engagement de location pris par la SCPI. Ce taux sera progressivement réduit en 2023 et 2024. Cet engagement s’impose à l’investisseur.

Pour une durée d’engagement de :

- 6 ans, le taux est actuellement de 12%. Il passe à 10.5% en 2023 et 9% en 2024.

- 9 ans, le taux est actuellement de 18%. Il passe à 15% en 2023 et 12% en 2024.

- 12 ans, le taux est actuellement de 21%. Il passe à 17.5% en 2023 et 14% en 2024.

Ces taux s’entendent sur la durée d’engagement : 12 % sur 6 ans i.e. 2% par an pendant 6 ans.

La durée de l’investissement ne se limite pas à la durée de l’engagement de conservation des parts car l’engagement de détention ne débute pas à la souscription mais lorsque la SCPI est propriétaire des immeubles qu’elle s’engage elle-même à louer.

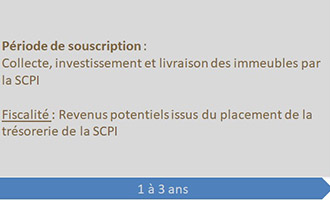

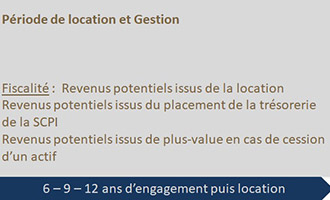

Cycle de vie de la SCPI Pinel :

En cas de non-respect de la durée d’engagement, les avantages fiscaux seront remis en cause sauf en cas décès, de licenciement ou d’invalidité du souscripteur, de son conjoint ou partenaire de PACS soumis à une imposition commune. L’avantage fiscal ne peut être transmis à un tiers par donation.

Exemple : Un investisseur souhaite réduire son montant d’impôt sur le revenu qui varie entre 5 000€ et 7 000€ selon les années. Sa TMI est de 30%. Il dispose d’un capital de 100 000 € à investir en SPCI Pinel dont le rendement est de 2.5% net de frais de gestion. Les frais de souscription sont de 10%. La durée de l’engagement de détention est de 9 ans. La SCPI a une durée de vie de 15 ans.a

Sur les 9 premières années (durée de l’engagement de détention), le contribuable obtient une réduction d’impôt :

♦ Revenus générés par les parts de SCPI : 2 500€

♦ Impôt généré par le revenu des parts (30%) : 750€

♦ Prélèvements sociaux générés par les parts de SCPI (17.2%) : 430€

♦ Réduction d’impôt généré par le dispositif Pinel (2%) : 2 000€

♦ Gain de fiscalité lié à l’opération : 820€

◊ Gain en trésorerie net annuel : 3 320€

Sur les 6 dernières années (après l’engagement de détention), le contribuable n’a plus de réduction d’impôt :

♦ Revenus générés par les parts de SCPI : 2 500€

♦ Impôt généré par le revenu des parts (30%) : 750€

♦ Prélèvements sociaux générés par les parts de SCPI (17.2%) : 430€

♦ Réduction d’impôt généré par le dispositif Pinel (2%) : 0€

♦ Fiscalité lié à l’opération : 1 180€

◊ Gain de revenu net annuel : 1 320€

Malraux

Les SCPI dites « Malraux » détiennent un patrimoine immobilier composé uniquement d’immeubles éligibles au dispositif Malraux et devant faire l’objet de réhabilitation permettant à l’investisseur primo-accédant de bénéficier, en plus de leur quote-part de loyers, de réduction d’impôt l’année de leur souscription. En contrepartie, le contribuable s’engage à conserver la totalité de ses parts pendant les 9 années d’engagement de location pris par la société.

L’investissement dans des SCPI « Malraux » est préconisé pour les contribuables qui sont fortement imposés (TMI 41% ou 45%).

Chaque contribuable bénéficie d’une réduction d’impôt de 22% ou 30% selon la zone d’implantation, ayant pour assiette le montant de souscription de son investissement affecté aux dépenses éligibles dans la limite de 400 000€ par an et par foyer fiscal. Cette réduction d’impôt n’est pas soumise au plafonnement des niches fiscales et est reportable sur 3 ans.

Remarque : Ce dispositif est disponible pour les souscriptions dont la date de clôture se situe jusqu’au 31 décembre 2022.

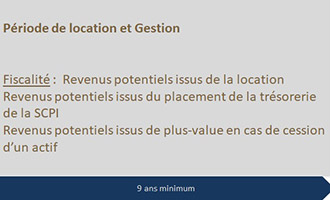

Cycle de vie de la SCPI Malraux :

Exemple : Un investisseur souhaite réduire son montant d’impôt sur le revenu qui devrait fortement augmenter suite à la vente de son entreprise. Son TMI est de 41%. Il dispose d’un capital de 200 000€ à investir en SPCI Malraux dont le rendement est de 2.5% net de frais de gestion. Les frais de souscription sont de 9%. La quote-part affectée aux travaux est de 65%. Le taux de réduction correspondant à la zone géographique est de 30%. La SCPI a une durée de vie de 15 ans.

Sur la première année, le contribuable obtient une réduction d’impôt :

♦ Revenus générés par les parts de SCPI : 0€

♦ Impôt généré par le revenu des parts (41%) : 0€

♦ Prélèvements sociaux générés par les parts de SCPI (17.2%) : 0€

♦ Réduction d’impôt généré par le dispositif Malraux (30%) : 39 000€ (*)

♦ Gain de fiscalité lié à l’opération : 39 000€

◊ Gain en trésorerie net annuel : 39 000€

(*) 200 000 × 65% × 30% = 39 000 €

Sur les 14 dernières années, le contribuable n’a plus de réduction d’impôt :

♦ Revenus générés par les parts de SCPI : 5 000€

♦ Impôt généré par le revenu des parts (41%) : 2 050€

♦ Prélèvements sociaux générés par les parts de SCPI (17.2%) : 860€

♦ Réduction d’impôt généré par le dispositif Malraux (30%) : 0€

♦ Fiscalité lié à l’opération : 2 910€

◊ Gain de revenu net annuel : 2 090€

Monuments historiques

Les SCPI dites « Monuments historiques » détiennent un patrimoine immobilier composé uniquement d’immeubles classés Monuments Historiques ou inscrits à l’Inventaire Supplémentaire des Monuments Historiques et devant faire l’objet de réhabilitation permettant à l’investisseur de bénéficier, en plus de leur quote-part de loyers, d’une réduction d’impôt. Cet investissement doit être réalisé en direct. En contrepartie, le contribuable s’engage à conserver la totalité de ses parts pendant 15 années. En cas de décès du contribuable ou de donation, l’avantage fiscal n’est pas remis en cause de à condition que l’engagement souscrit par le donateur ou le défunt soit repris par les donataires ou héritiers.

L’investissement dans des SCPI « Monuments historiques » est préconisé pour les contribuables qui sont très fortement imposés (TMI 41% ou 45%).

Les investisseurs peuvent ainsi déduire le montant des travaux de leurs revenus fonciers et de leurs revenus globaux, sans limite de montant. Cet avantage ne rentre pas dans le calcul lié au plafonnement des niches fiscales. Le déficit foncier non imputé sur le revenu global est reportable sur les 6 années suivantes.

Cette diminution de revenus entraine une forte baisse de l’impôt sur le revenu et des prélèvements sociaux. Cette baisse est à prendre en compte, le cas échéant, dans le calcul du plafonnement de l’IFI.

Le saviez-vous?

Le montant de l’IFI est plafonné en fonction du montant des impôts de l’année passée. Il ne peut dépasser 75% de la somme de l’impôt sur le revenu et de l’IFI de l’année précédente. Comme les revenus baissent fortement, le plafond de l’IFI est abaissé.

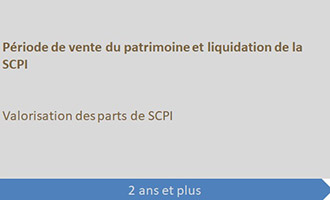

Cycle de vie de la SCPI Monuments Historiques :

Exemple : Un couple marié souhaite réduire son impôt sur le revenu. Son revenu annuel imposable est de 300 000€, son imposition annuel est de 84 000€ et sa TMI est de 41%. Il ne détient pas de patrimoine immobilier. Il dispose d’un capital de 200 000€ à investir en SPCI Monuments Historiques dont le rendement est de 2.5% net de frais de gestion. Les frais de souscription sont de 14%. La quote-part affectée aux travaux est de 45%. La SCPI a une durée de vie de 17 ans.

Avant l’opération :

♦ Revenu global : 300 000€

♦ IR (41%) : 84 000€

♦ Revenu net : 216 000€

La première année, le contribuable impute le déficit foncier :

♦ Revenu global : 300 000€

♦ Revenus SCPI : 0€

♦ Déficit foncier lié aux SCPI: 90 000€(*)

♦ Imputation sur le Revenu Foncier : 0€

♦ Imputation sur le Revenu Global : 90 000€

♦ IR (41%): 47 100€(**)

♦ Prélèvements sociaux (17.2%) : 0€

♦ Revenu net : 252 900€

◊ Gain en trésorerie net annuel : 36 900€

(*) 200 000 × 45% = 90 000 €

(**) 84 000 – 90 000 × 41% = 47 100€

Ensuite, sur les 16 années suivantes, le contribuable a des revenus mais n’a plus de déficit foncier :

♦ Revenu global : 300 000€

♦ Revenus SCPI : 5 000€

♦ Déficit foncier lié aux SCPI: 0€

♦ Imputation sur le Revenu Foncier : 0€

♦ Imputation sur le Revenu Global : 0€

♦ IR (41%): 86 050€

♦ Prélèvements sociaux (17.2%) : 860€

♦ Revenu net : 218 090€

◊ Gain de revenu net annuel : 2 090€

SCPI de Plus-value

Les SCPI de plus-value n’ont pas vocation à distribuer de revenu, mais présentent de fortes perspectives de plus-value à terme et peuvent revaloriser le prix des parts de manière régulière.

L’investissement dans des SCPI de plus-value est préconisé pour les contribuables qui sont fortement imposés (TMI 41% ou 45%), n’ayant pas besoin de revenus complémentaires.

Sur le même sujet...

Analyse et perspectives d’investissement en SCPI

Les Sociétés Civiles de Placement Immobilier (SCPI) demeurent des acteurs majeurs dans le secteur de l’investissement immobilier en France, malgré un début d’année 2024 très contrasté. Avec des actifs gérés atteignant près de 90 milliards d’euros, les SCPI continuent d’attirer les épargnants recherchant des placements sûrs et performants.

SCPI en démembrement : pourquoi s’y intéresser ?

Vous cherchez à générer des revenus supplémentaires pour votre retraite tout en diminuant vos impôts ? Le démembrement de parts de SCPI pourrait être une solution intéressante. Explorons ensemble cet outil patrimonial aux multiples facettes !

Financer les études de vos enfants grâce aux SCPI

Loyers, frais de scolarité, dépenses courantes, etc…, financer les études des enfants est souvent un casse-tête pour les parents. Selon l’INSEE, la dépense moyenne annuelle en 2021 pour un élève en études supérieures s’élève à 11.630€(*). Ce montant dépend bien évidemment du cursus que votre enfant choisira. Les SCPI – Sociétés Civiles de Placement Immobilier – peuvent être une solution pour vous aider à financer les études de vos enfants.