Accueil > Actualités > L’assurance-vie, placement préféré mais aussi le moins bien géré

- Date de publication :

L’assurance-vie, placement préféré des français mais aussi le moins bien géré

Et si nous regardions vraiment quel est le rendement réel de votre assurance-vie…

Outil préféré des français en matière d’épargne de long terme en raison de sa fiscalité très avantageuse au-delà de 8 ans de détention, l’assurance-vie telle qu’elle est détenue répond-elle au besoin des français en termes de rendement ?

Les français et l’assurance-vie

Avec 53 millions de contrats détenus actuellement par les Français, l’assurance vie est avec le Livret A l’un des placements les plus utilisés.

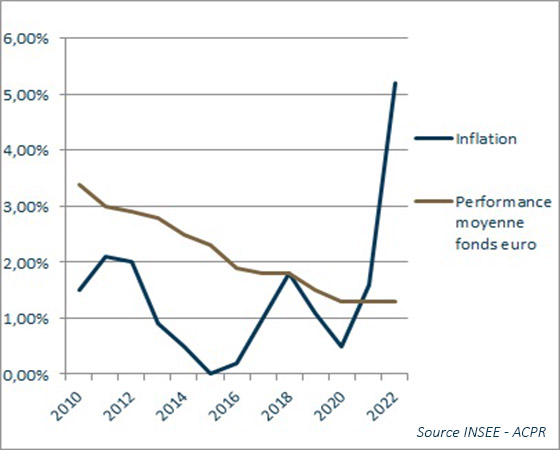

Pourtant, majoritairement placés en fonds euros, les capitaux sont de moins en moins rentables. Et au regard de l’inflation galopante de 2022(*), le rendement des fonds euros deviennent négatifs.

Il est donc très important de s’orienter vers les unités de comptes permettant de doper le rendement des contrats. Investir sur des unités de compte, cela suppose une plus grande prise de risque.

Cette volonté de rendement émise par les épargnants s’est traduite concrètement sur les contrats par une réorientation générale de leurs capitaux : rachat sur les fonds euros, puis versement sur des unités de comptes.

(*) Depuis 2021, le taux de l’inflation étant plus important que le taux de rendement des fonds euros, les capitaux placés sur des fonds euros offrent un rendement négatif.

Les conseillers en gestion de patrimoine peuvent vous aider à maîtriser votre prise de risque au sein de votre contrat d’assurance, en fonction de votre profil de risque. Plus il est « sécuritaire », plus le poids du fonds euro dans le portefeuille est important, celui-ci apportant une garantie en capital. Mais ce n’est pas le seul facteur. Les différentes unités de comptes ne sont pas tous équivalentes en termes de risque : investir sur une entreprise présente sur les marchés boursiers depuis de nombreuses années, stable sur le plan financier, ne comporte pas le même risque que d’investir dans une start-up innovante. Fin 2022, la proportion des unités de compte dans les cotisations s’établissait en moyenne à 40%.

Comparer les offres de contrat d’assurance-vie ?

Tous les contrats d’assurance-vie proposés ne se valent pas. Il faut pouvoir comparer :

- les frais de souscription, de gestion, d’arbitrage et les frais de rachat. Entre les frais à 0% proposés par les compagnies travaillant exclusivement sur internet mais n’apportant aucun conseil et certaines compagnies imputant jusqu’à 5%, le panel est large.

- le rendement du fonds euros proposé par la compagnie les années passées : le rendement évoqué plus haut est un rendement moyen. Les disparités entre compagnie peuvent être importantes. Même si les performances passées ne préjugent pas des performances à venir, elles donnent une bonne indication sur les capacités à produire du rendement de l’équipe de gestion du fonds. Mais attention à comparer la même chose :

- rendement brut : pas vraiment pertinent ;

- rendement net de frais : le plus facile à comparer ;

- rendement net de fiscalité : dépend entre autre de la durée de détention.

- le panel d’unités de compte disponibles au sein du contrat : toutes les unités de comptes ne sont pas disponibles sur tous les contrats d’assurance-vie. Certains contrats n’en proposent qu’une vingtaine et d’autres plus de 200. Les possibilités d’arbitrage sur ces contrats ne sont donc pas équivalentes.

Mais le point le plus important dans un contrat d’assurance-vie, c’est la gestion. Il faut que l’intermédiaire (conseiller bancaire, assureur, conseiller en gestion de patrimoine) gère réellement le contrat. Il existe trop de contrat qui, une fois la sélection de fonds faite au moment de la souscription, n’évolue plus. Les données financières des entreprises sélectionnées dans le contrat évoluent au fil du temps. Il faut les analyser régulièrement avec indépendance.

De plus, les objectifs de chacun évoluent tout au long de la vie, et l’appétence aux risques aussi. Un contrat ouvert pour préparer un achat immobilier dans une perspective à 5 ans, qui se mue finalement en outil pour préparer sa retraite à 30 ans ne se gère pas de la même manière. De même, pour un contrat ouvert dans le but de se créer des revenus complémentaires lors de la retraite, l’épargnant accepte plus un risque pour doper son épargne à 25 ans de l’échéance que s’il ne lui reste que 2 ans, moment où il sera alors judicieux de sécuriser le capital.

Tous ces paramètres doivent être revus à minima chaque année.

En fonction de cette analyse, le contrat peut nécessiter un arbitrage vers d’autres unités de comptes plus appropriées.

Doit-on changer son assurance-vie ?

Lorsque les critères pour une bonne gestion du contrat ne sont plus remplis, il faut s’interroger sur l’intérêt de conserver ce contrat. La carotte fiscale après 8 ans de détention ne peut pas à elle seule suffire à conserver un « mauvais » contrat. Un contrat dont le rendement est médiocre ayant des frais élevés et peu de choix d’unités de compte sera toujours difficile à doper en termes de rentabilité.

Le saviez-vous?

La fiscalité de rachat sur un contrat d’assurance-vie est:

- Impôt sur le revenu :

- pour les primes versées après le 27/9/2017

- si le contrat a moins de 8 ans : 12.8% sur les produits issus du placement

- Sinon abattement de 4 600€ + 7.5% au-delà si les primes versées < 150.000€ et 12.8% au delà.

- pour les primes versées avant le 27/9/2017

- si le contrat a moins de 8 ans : barème progressif de l’impôt sur le revenu ou sur option PFL à 15%

- Sinon abattement de 4 600€ +barème progressif de l’impôt sur le revenu ou sur option PFL à 7.5%

- pour les primes versées après le 27/9/2017

- Prélèvement sociaux : 17.2% sur les produits issus du placement

Si votre horizon de placement est de plus de 8 ans, il faut évidemment en ouvrir un autre pour y transférer le capital. Sur la durée, la fiscalité du rachat sera largement rentabilisée par une bonne gestion ainsi que des frais de versement plus avantageux augmentant notablement le rendement du contrat. Mais ceci peut être aussi vrai pour un horizon d’investissement court.

Regardons plusieurs exemples montrant l’intérêt de racheter son contrat défaillant pour en créer un nouveau contrat bénéficiant de meilleures conditions.

Hypothèses

M. X a ouvert un contrat d’assurance-vie sur lequel il verse 300€ mensuellement dans l’objectif de créer un capital pour s’acheter un bateau à sa retraite, 25 ans plus tard. Les frais sur versement sont de 5% et le rendement net de frais de gestion est de 1.2%/an. S’il ne fait aucun changement, le montant capitalisé au bout de 25 ans sera 99 652 € (85 500€ de capital versé ; 14 142€ d’intérêt produits). En incluant la fiscalité de rachat, il disposera de 96 501€ pour acquérir son bateau.

Il souhaite un meilleur rendement. Son conseiller lui calcule l’intérêt de fermer son contrat et d’en ouvrir un autre avec des conditions financières plus intéressantes : un rendement espéré net de frais de gestion de 3%/an et des frais sur les versements limité à 1.5%.

Rachat d’un contrat de plus de 8 ans avec un horizon d’investissement long

Durée d’investissement sur l’ancien contrat : 10 ans. Il lui reste 15 ans d’investissement.

Au bout de 10 ans, il a capitalisé sur son contrat 36 317€ (Primes versées nettes de frais de versement : 34 200€ ; intérêts produits : 2 117€). Il effectue un rachat total.

La fiscalité du rachat sera :

- Impôt sur le revenu : pas de fiscalité grâce à l’abattement.

- Prélèvement sociaux : 364€

Le montant restant est réinvesti sur le nouveau contrat. Au bout de 25 ans, le montant capitalisé sera 122 579€ (88 604€ de capital versé ; 33 975€ d’intérêt)

La fiscalité de rachat au terme des 25 ans de détention sera:

- Impôt sur le revenu : 2 203 €

- Prélèvement sociaux : 5 844€

- Capital disponible pour son achat: 114 532€

L’opération de rachat du contrat d’assurance-vie au bout de 10 ans pour en ouvrir un nouveau présentant de meilleures conditions permet de gagner 18 031€.

Rachat d’un contrat de plus de 8 ans avec un horizon d’investissement court

Durée d’investissement sur l’ancien contrat : 20 ans. Il lui reste 5 ans d’investissement.

Au bout de 20 ans, il a capitalisé sur son contrat 77 263€ (Primes versées nettes de frais de versement : 68 400€ ; intérêts produits : 8 863€). Il effectue un rachat total.

La fiscalité du rachat sera:

- Impôt sur le revenu : 320€.

- Prélèvement sociaux : 1 524€

Le montant restant est réinvesti sur le nouveau contrat. Au bout de 25 ans, le montant capitalisé sera 105 397€ (92 018€ de capital versé ; 13 379€ d’intérêt)

La fiscalité de rachat au terme des 25 ans de détention sera:

- Impôt sur le revenu : 1 124 €

- Prélèvement sociaux : 2 301€

- Capital disponible pour son achat: 101 972€

L’opération de rachat du contrat d’assurance-vie au bout de 20 ans pour en ouvrir un nouveau présentant de meilleures conditions permet de gagner 5 471€.

Rachat d’un contrat de moins de 8 ans avec un horizon d’investissement long

Durée d’investissement sur l’ancien contrat : 5 ans. Il lui reste 20 ans d’investissement.

Au bout de 5 ans, il a capitalisé sur son contrat 17 614€ (Primes versées nettes de frais de versement : 17 100€ ; intérêts produits : 514€). Il effectue un rachat total.

La fiscalité du rachat sera:

- Impôt sur le revenu : 66 €.

- Prélèvement sociaux : 88€

Le montant restant est réinvesti sur le nouveau contrat. Au bout de 25 ans, le montant capitalisé sera 128 326€ (88 118 de capital versé ; 40 208€ d’intérêt)

La fiscalité de rachat au terme des 25 ans de détention sera:

- Impôt sur le revenu : 2 670 €

- Prélèvement sociaux : 6 916€

- Capital disponible pour son achat: 118 740€

L’opération de rachat du contrat d’assurance-vie au bout de 5 ans pour en ouvrir un nouveau présentant de meilleures conditions permet de gagner 22 239€.

Les conseils de PCA Patrimoine

Les exemples précédents montrent qu’il est souvent bénéfique de clore un contrat qui n’apporte pas beaucoup de rendement pour aller vers un nouveau contrat dont les conditions tarifaires sont plus douces et permettant une meilleure gestion.

Mais attention, choisir les unités de compte présentant un potentiel rendement intéressant nécessite une connaissance et une bonne capacité d’analyse financière. Les conseillers en gestion de patrimoine peuvent vous apporter ce service. A la différence de votre banquier ou votre assureur, ils sont indépendants de toute institution ce qui leur permet de sélectionner les meilleurs supports permettant une gestion optimum de vos contrats.

Les conseillers de PCA Patrimoine sont disponibles pour vous conseiller, n’hésitez pas à les contacter.

Des questions sur l’assurance-vie ?

Rencontrez un conseiller gratuitement

PRENEZ RENDEZ-VOUS

AVEC L’UN DE NOS CONSEILLERS PROCHE DE CHEZ VOUS

Sur le même sujet...

Le contrat d’assurance-vie luxembourgeois

Dans le domaine de la gestion de patrimoine, la stabilité est primordiale. Comme beaucoup de nos clients, vous recherchez avant tout la stabilité et la sécurité pour vos actifs, garantissant votre capacité à répondre à vos objectifs actuels et futurs. Vous souhaitez une stratégie patrimoniale robuste face aux fluctuations économiques. Plus que jamais, vous avez besoin d’être rassurés quant à la pérennité et la solidité de vos solutions patrimoniales.

Pourquoi souscrire un contrat d’assurance vie quand on est jeune ?

Lorsqu’on est jeune, il existe diverses façons de capitaliser et de préparer son avenir financier. Souscrire à un contrat d’assurance vie lorsqu’on est jeune peut sembler prématuré pour certains, mais c’est l’une des options les plus avantageuses, et il est particulièrement recommandé de le faire avant l’âge de 30 ans.

Pourquoi opter pour des versements réguliers pour la constitution de votre épargne ?

Pour toute personne désireuse de bâtir un capital à long terme, la mise en place de versements réguliers revêt une importance capitale. Idéalement effectués en début de mois, dans des véhicules d’investissement bénéficiant d’avantages fiscaux tels que l’assurance-vie, le PER ou le PEA, cette stratégie offre une opportunité de maximiser les bénéfices grâce à l’effet cumulatif des intérêts composés.